個人事業主の借金は経費にできる?返済できない時の対処法と併せて解説

2023年01月19日

▲関連記事をチェック

この記事を書いた人

-

2級FP技能士

金融ライター。

大学在学中にFP資格を取得、医療系の仕事に携わった後ライターとして独立。

不動産・相続・離婚など金融・法律系を中心に多数の記事を執筆。

読者に有益な情報を届けるために日々奮闘中。

◆ブログ

FPライター 田中あさみのブログ

最新の投稿

トラブル2023.05.24美容師の退職、トラブルを回避するための5つの方法とは?伝え方や判例

トラブル2023.05.24美容師の退職、トラブルを回避するための5つの方法とは?伝え方や判例 トラブル2023.05.19YouTuberの動画投稿をきっかけとした「個人情報流出トラブル」の事例と対処法

トラブル2023.05.19YouTuberの動画投稿をきっかけとした「個人情報流出トラブル」の事例と対処法 賃貸2023.03.14マンション・アパートの引っ越し挨拶はどこまで?賃貸も必要?おすすめの手土産も解説

賃貸2023.03.14マンション・アパートの引っ越し挨拶はどこまで?賃貸も必要?おすすめの手土産も解説 相続2023.02.21<FP解説>遺留分とは?意味や相続分との違いから範囲や時効・計算シミュレーションまで

相続2023.02.21<FP解説>遺留分とは?意味や相続分との違いから範囲や時効・計算シミュレーションまで

事業で融資を受け「債務(借金)がある」という個人事業主は多いのではないでしょうか。

特に初年度は設備投資額が多くなり、確定申告で「債務は経費に計上していいのか?」と悩まれる方は少なくありません。

債務(借金)は経費に計上できるのでしょうか?返済できない場合の対処法とは?

本記事では、個人事業主の確定申告における債務(借金)の取り扱い、返済できない場合の債務整理の方法4つを解説していきます。

個人事業主の借金は経費にできない。利息は計上が可能

個人事業主は「事業の融資を受け債務(借金)がある」という方もいらっしゃるでしょう。確定申告の際に借金は経費として計上できるのでしょうか?

基本的に借金の元本(借りた金額)はたとえ事業融資であっても経費として計上できませんが、利息は経費として計上が可能です。

国税庁のホームページは、事業所得・不動産所得・雑所得の金額を計算する上で必要経費に算入できるものは以下の2点と解説しています。

(2)該当する年に生じた販売費、一般管理費その他業務上の費用の額

「借金で商品を仕入れた」「借金で店舗の賃料を払った」など借金を事業に利用した場合、既に「賃料」「仕入」などで経費として計上しているはずです。

借金を経費として入力すると二重計上となってしまいますので、経費には含まれないという考え方となります。

一方で、利息は金融機関のサービスへの対価とみなされ「支払利息」として経費に算入が可能です。

資金繰りが悪化した事業者が増えている

新型コロナウイルス感染症やロシア・ウクライナ情勢などの影響により、資金繰りが悪化した企業・事業者が増加しています。

※小規模事業者とはおおむね常時使用する従業員の数が20人(商業又はサービス業に属する事業を主たる事業として営む者については5人)以下の事業者を指す

「資⾦繰りDI」とは前期と比較して、資⾦繰りが「好転」と答えた企業の割合から「悪化」と答えた企業の割合を引いたものです。

新型コロナウイルス感染症が確認された2020年には全体的に急落しました。2022年第1四半期(Q1)においては、中規模企業は回復が見られますが小規模事業者はいまだにコロナ前より低い状況です。

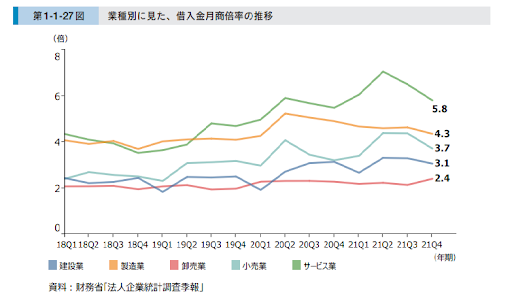

短期・長期借入金・社債を月商で割った「借⼊⾦⽉商倍率」は「借入金が月商の何倍であるか」を示す指標で、適正な目安としては2~3倍程度と言われています。

新型コロナウイルス感染症の影響が出始めた2020年第2四半期(Q2)から、借⼊⾦⽉商倍率が上昇する企業が増加しました。

特にサービス業では上昇率の幅が大きくなっています。

個人事業主が借金返済できない時の対処法とは?

個人事業主が借金を返せなくなってしまった時には「債務整理」という選択肢があります。

債務整理の方法は以下の4つです。

- 弁護士が債権者と交渉する:任意整理

- 裁判所に仲介してもらう:特定調停

- 借金をしている業者の数・金額が多い:個人再生

- 返済が見込めない:自己破産

1.弁護士が債権者と交渉する:任意整理

任意整理は主に弁護士を通して債権者と話し合い、債務の額を確定させた上で毎月支払いできる額を合意して払う方法です。これまで高い利息を支払っていた場合は、返済額が減るもしくはお金が戻ってくる可能性があります。

借金の利率には民法404条で「法定利率」の規定があり、年3%と定められています。

年3%以上の利息を支払っていた場合、業者とのこれまでの取引における利率を法定利率に直して残元本額を計算します。(引き直し計算)

他の方法と異なり裁判所を通さない当事者間の話し合いであるため、柔軟な返済計画を組むことができる可能性が高いです。期間は2~4ヶ月程度であることが多いですが、過払い金の回収が含まれる場合には1年近くかかる可能性があります。

任意整理は債権者の合意が必要であり、話し合いに応じない業者に対する強制力はないという点に注意が必要です。

2.裁判所に仲介してもらう:特定調停

裁判所に債権者との間に入ってもらい債務の額を確定させて、毎月返済できる額を双方が合意することを目的とした手続きです。

債務者が簡易裁判所に申し立て、調停委員が債務者と債権者との間に入り債務の返済方法について債権者と話し合います。

債権者が非協力的で合意が成立しない場合でも、裁判所が一定の範囲内で調停条項を決定することがあります。債権者 1 社につき1,000 円程度の費用がかかり期間の目安は1~2ヶ月程度です。

簡易裁判所からの通知により取り立てが止まり、返済計画に強制力があるため給与の差し押さえを止められるなどのメリットがあります。

債務整理が目的ですので、過払い金の回収はされない可能性があり債務の減額に限度がある点が特徴です。合意に達しなかった業者の借金は、整理されずに調停が終了する事もあります。

3.返済計画を立て返済額を少なくする:個人再生

個人再生は債務者本人が債務を分割して返済する計画を立て、計画を債権者や裁判所が認めた上で計画通りに返済する手続きです。

計画通りに支払った場合には残りの債務を支払わずに済みます。

個人の債務者であり今後定期的な収入が見込めること、住宅ローンを除く負債総額が5000万円を超えないことが条件です。返済期間は原則3年間ですが、特別の事情がある場合は最長5年となります。

「小規模個人再生手続」と「給与所得者等再生手続」があり、個人事業主は小規模個人再生手続を利用します。手続きにかかる費用の目安は30 万円~60 万円程度です。

おおよその最低弁済額は以下の通りです。

| 住宅ローンを除く無担保の借金 | 最低弁済額 |

|---|---|

| 0~100万円 | 総額以上 |

| 100万円~500万円 | 100万円 |

| 500万円~1500万円 | 総額の5分の1 |

| 1500万円~3000万円 | 300万円 |

| 3000万円~5000万円 | 総額の10分の1 |

債権額の確定・再生計画案の作成など債務者自身が全て行わなければならず、手続きに時間と労力がかかります。ただし、ケースによっては借金を大幅に圧縮でき、財産の処分が不要というメリットもあります。

債務整理に詳しい弁護士に相談する事で、スムーズに手続きができることがあります。

個人再生を検討している方は、借金問題の実績が豊富な弁護士に相談することをおすすめします。

4.返済が見込めない:自己破産

自己破産は借金の返済ができなくなった債務者が対象で、「同時廃止型」「破産管財型」「免責型」の3種類があります。

債務者が地方裁判所に申し立て、裁判所が「破産手続開始」を決定すると破産した方の財産を換価する手続きに移行します。

手続きに必要なお金・財産がない場合には原則として破産手続開始決定と同時に破産手続は終了します。(同時廃止)

手続きに必要な財産があり、浪費・ギャンブル・過去7年以内に免責許可を受けたことがある者といった法定の免責不許可事由がある場合は「破産管財型」となります。

裁判所が選任した破産管財人が破産者の財産を換価し債権者に分配し、「破産手続終結決定」です。分配できる財産が無い場合には「破産手続廃止決定」として手続きを終了します。

裁判所が債権者(破産管財型の場合には破産管財人も)から意見を聴き、裁判官が法律上の支払い義務免除を許可する「免責」になることもあります。

浪費・ギャンブルが借金の原因である、財産を隠した、過去7年以内に免責許可を受けたなどのケースでは免責が許可されません。

自己破産は一連の手続きを終えるまで生命保険会社の外交員・警備会社の警備員など一定の職には就くことはできません。

2ヶ月~6ヶ月程度の期間がかかり、費用は25 万円~55 万円程度です。

破産管財型で管財人が付く場合には上記とは別に20~30万円程度がかかります。裁判所

にも「予納金」を支払いますので、費用は多めに見積もっておきましょう。

債務整理の注意点

上記いずれかの手続きを行う事で取り立ては止まりますが、信用情報機関に事故情報として登録されてしまう恐れがあります。

よって新たにローンを組む、クレジットカードを作る事が困難になる可能性があり、個人再生と自己破産は官報に氏名が掲載されます。

「返済が不可能」という場合には自己破産、保有している資産よりも借金額が多い場合には特定調停・個人再生のいずれかを選ぶケースが多いです。借金額より自身が持っている財産の額が多い場合には任意整理で支払いの負担の軽減を目指す方が多い傾向にあります。

いずれにせよ債務整理は、状況に応じたケースバイケースの判断が必要です。

「どの手続きが最善であるか」「自分の場合はどうしたら良いか」など疑問をお持ちの方は、弁護士に相談することをおすすめします。

まとめ

借金が返済できない個人事業主は、債務整理を検討しましょう。任意整理・特定調停・個人再生・自己破産という4つの方法があり、どれを選ぶかはケースバイケースです。

まずは債務整理や借金問題に詳しい弁護士に相談してみてはいかがでしょうか?

「もしもの高額な支払いに備える」弁護士保険とは?

弁護士保険とは、弁護士に相談・依頼をする際の費用を補償してくれる保険です。

保険料の相場は月額3,000円程度となっており、着手金の相場額が30万円ということを考えると9年以内に弁護士に依頼を行えば元が取れるという計算になります。

自分で抱えきれない悩みがあった時に、弁護士保険に加入していれば弁護士に気軽に相談・依頼ができるので、トラブルの早期解決に繋げられます。

「弁護士保険ステーション」では弁護士保険取扱3社の「料金」「補償」「付帯サービス」などを分かりやすく比較できます。

会社によっては、弁護士保険に加入していることを表す「リーガールカード」や「ステッカー」の配布があり、トラブル抑止効果が期待できます。

そのほか、「弁護士紹介サービス」や「相談ダイヤルの設置」など、便利な付帯サービスが用意されています。

日常生活や職場などでトラブルがあった際に、確実に解決するには弁護士は頼りになる存在ですが、高い報酬がネックとなり簡単には依頼できないことも。

そんな弁護士費用に不安がある方は、弁護士保険への加入がおすすめです。

| 法律相談料 | 偶発事故※3 | 一般事件※4 | 通算上限金額 |

|---|---|---|---|

| 100%※1 2.2万円/事案まで |

100%※1 300万円/事案まで |

80% 200万円/事案まで |

1,000万円 |

- ※1 実費相当額

- 単独型 弁護士保険 9年連続(2013~2021) 保有件数No1!

- 家族特約でご家族の保険料は半額!

- 弁護士費用の補償・トラブルの予防サポートサービス付保険

| 法律相談料 | 偶発事故※4 | 一般事件※5 | 通算上限金額 |

|---|---|---|---|

| なし ※1 |

70% ※2 |

70% ※2 |

1,000万円 |

- ※1 初回法律相談60分無料の弁護士を紹介

- ※2 着手金および報酬金の次の①②のいずれか少ない金額

①被保険者が弁護士に支払う金額

②(基準-5万)×基本てん補割合(原則70%)

- 追加保険料0円で家族も補償

- 提携弁護士による初回60分の無料法律相談が可能

- デビットカードでの支払も対応

| 法律相談料 | 偶発事故※3 | 一般事件※4 | 通算上限金額 |

|---|---|---|---|

| 100%※1 2.2万円/事案まで |

100%※2 100万円/事案まで |

100%※2 100万円/事案まで |

1,200万円 |

- ※1 実費

- ※2 着手金:(基準-5万)×100%

- ライト+ レギュラー+ ステータス+の3プランから選べる!

- 初期相談が無料の弁護士直通ダイヤルなど8つの付帯サービス

- 一般事件の補償が充実!

| 法律相談料 | 偶発事故※3 | 一般事件※4 | 通算上限金額 |

|---|---|---|---|

| 実費 10万円を限度 |

実費 300万円を限度 |

補償対象外 | - |

- 保険開始から使用可能な痴漢冤罪/被害ヘルプコール付き

- 加害者になった時の対人/対物賠償保険付き

- 気軽に加入できるリーズナブルな保険料

\カンタン4社比較/